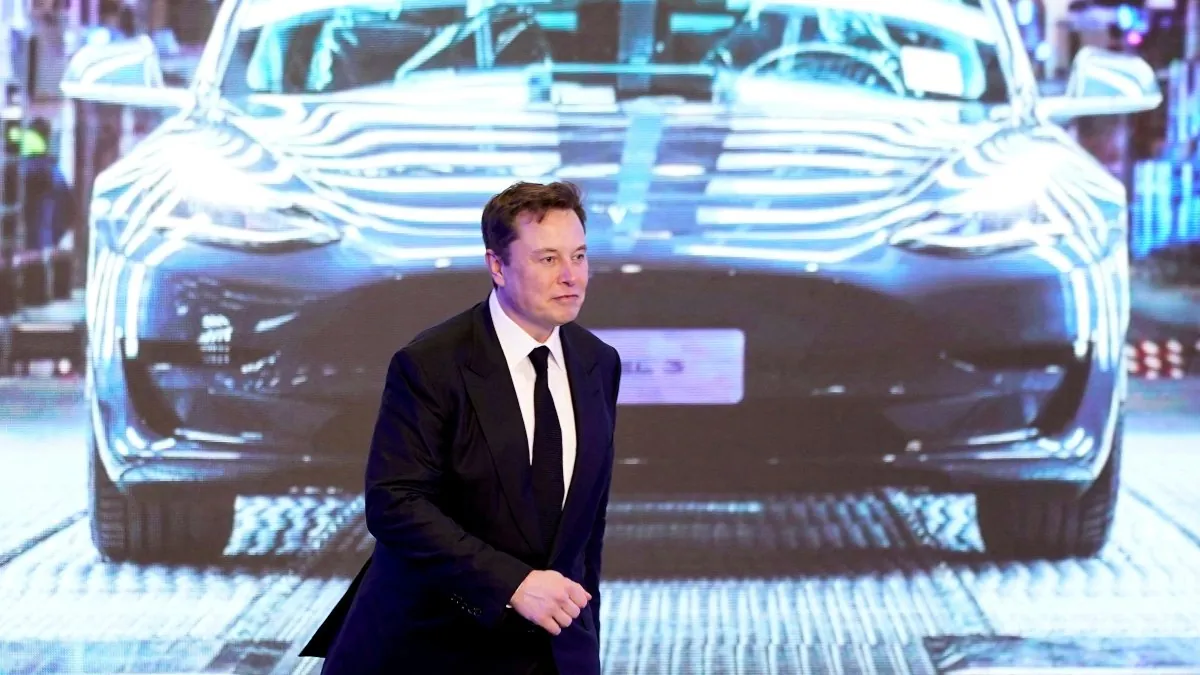

¿Tiene alguna clase de lógica que Tesla pague a Elon Musk 56.000 millones de dólares?

Un accionista presenta ante un tribunal de Delaware una denuncia ante lo que considera un atropello y «la mayor compensación en la historia de la humanidad»

Tesla vende menos de un millón de coches y Toyota, casi 10 millones. ¿Por qué vale la empresa de Elon Musk el triple? | TO

El 10 de marzo de 2020 el CEO de Berkshire Hathaway, Warren Buffett, concedió una entrevista a Andy Serwer, el director de Yahoo Finance. El mundo estaba conmocionado por la explosión del coronavirus, que iba a tenernos confinados los próximos meses, y tras comentar que «si vives lo suficiente acabas viendo de todo en los mercados» y que la única precaución que había adoptado era «beber un poco más de Coca-Cola» (la tercera mayor participación de su cartera, tras Apple y Bank of America), el mago de Omaha empezó a responder a preguntas sobre inversiones concretas.

Dijo que no estaba preocupado por las acciones de Wells Fargo, aunque acumulaban una caída en el año del 40%, y hay que decir que el tiempo le ha dado la razón: el banco se ha recuperado un 56% desde entonces. También admitió que las energías alternativas eran «el futuro», pero que no se podían cambiar «los fundamentos del mundo» de la noche a la mañana y él, por si acaso, acababa de meter 10.000 millones de dólares en Occidental Petroleum. El barril, recordemos, había caído hasta los 30 dólares y hoy ronda los 95.

Entonces Serwer le preguntó qué opinaba de Elon Musk y si metería dinero en Tesla. Buffett se rió antes de responder.

—Intenta provocarme— dijo. Y añadió más adelante—: Voy a decir que [Musk] hace cosas extraordinarias.

—¿Lo conoce? —probó otra vía el entrevistador.

—Claro, se unió hace unos años a Giving Pledge [literalmente, La Promesa de Dar, una iniciativa para que los ricos donen sus fortunas a obras filantrópicas]. Lo habré visto una o dos veces, y he hablado con él, pero no mucho rato.

—¿E invertiría en Tesla? —insistió Serwer.

El tamaño importa

Todo en Tesla es descomunal. Lo último que hemos sabido es que un accionista ha denunciado a la dirección porque va a pagar a Musk 56.000 millones de dólares. Es «la mayor compensación en la historia de la humanidad», según los denunciantes, y en todo caso, una cantidad escandalosa, con la que Musk podría liquidar la compra de Twitter y aún le sobrarían 12.000 millones.

En principio, todo se hizo con luz y taquígrafos, y basta ir a la hemeroteca para comprobarlo. En marzo de 2018 la CNBC explicaba con bastante detalle el plan de stock options y argumentaba además que Musk no lo tenía fácil. Entre otros objetivos, debía llevar la capitalización de Tesla hasta los 650.000 millones (el PIB de Suecia, más o menos) cuando apenas llegaba por aquellas fechas a los 52.000 millones (el PIB de Azerbaiyán).

Musk no solo cumplió, sino que se pasó y metió a Tesla durante unos meses en el selecto club de los gigantes que valen más de un billón de dólares: Apple (2,37 billones), Saudi Aramco (1,975), Microsoft (1,809), Alphabet (1,249) y Amazon (1.013). En un momento dado, valía tanto como los 12 mayores fabricantes de coches juntos: Toyota, Volkswagen, Daimler, General Motors, BMW, Honda, Stellantis, Ford, SAIC, Ferrari, Nissan y Renault.

Realismo mágico

Esto no deja de repeler al sentido común. ¿Cuántos automóviles vende Tesla? En 2021 no llegó al millón de unidades, muy por debajo de los 9,6 millones de Toyota o los 8,9 de Volkswagen. De hecho, ni siquiera figura entre los 15 mayores fabricantes del mundo. ¿Por qué vale entonces el triple que Toyota y casi siete veces más que Volkswagen?

La explicación corta la dan los financieros Jed Dorsheimer, de Canacord Genuity, y Adam Jonas, de Morgan Stanley en The Economist. «Ambos», explica la revista en un artículo titulado El realismo mágico de Tesla, «comparan Tesla con Apple […] para ilustrar cómo Musk podría crear un lucrativo ecosistema de dispositivos y servicios que se refuerzan mutuamente». De acuerdo con este razonamiento, los inversores no se estarían fijando tanto en el negocio automovilístico como en «la promesa de otros más nebulosos, pero potencialmente más rentables, relacionados con el software».

Realismo real

El profesor de la escuela de negocios Stern de la Universidad de Nueva York, Aswath Damodaran, no cree que haya que recurrir a ningún realismo mágico. En un post publicado en noviembre de 2021, en lo más alto de la capitalización de Tesla, reiteraba que su negocio principal seguía siendo la venta de coches, pero se las había arreglado para multiplicar los raquíticos márgenes del sector. ¿Cómo?

En primer lugar, tiene una estructura de costes más ligera, un modelo de distribución que prescinde de concesionarios y una mayor disposición a complementar sus ingresos con otros productos y servicios.

Tesla se ha beneficiado además de poderosos vientos de cola, como la avalancha de ayudas públicas para descarbonizar el transporte; la explosión de empresas de car sharing, cuyas flotas son mayoritariamente eléctricas, y la asunción masiva por parte de fondos y bancos de los criterios ESG (ambientales, sociales y de buen gobierno, por sus siglas en inglés).

La propia personalidad de Musk, cuyos exabruptos asustan al inversor convencional, ha generado una comunidad de fieles que lo ha seguido ciegamente durante la dura travesía del desierto.

Y el Oscar es para… ¡Elon Musk!

Finalmente, Damodaran destaca cómo la covid, que ha sido un suplicio para el resto de las marcas, se ha revelado una bendición para Musk. La crisis ha castigado, efectivamente, a las firmas endeudadas, con grandes instalaciones y generosas políticas de dividendos, es decir, a los fabricantes tradicionales. «Si se hiciera un casting para elegir al ganador del covid», escribe Damodaran, «se parecería mucho a Tesla». Ha emergido de la pandemia como un sólido líder, pero ¿tanto como para costar un billón de dólares?

Damodaran no lo creía. Se inclinaba más bien por los 692.000 millones dólares (unos 100.000 millones más de lo que vale hoy). Al analista Paul Allison le sale una cifra similar. Calcula que dentro de 10 años se venderán en el mundo unos 45 millones de coches eléctricos y, con que Tesla conserve la misma cuota de mercado (el 20%) y el mismo margen operativo (el 17%), cerrará 2032 con 91.000 millones de ebitda (beneficio antes de intereses, impuestos, depreciaciones y amortizaciones).

Con ese resultado y una vez hechos los pertinentes ajustes, Allison estima que la compañía estaría hasta barata en Bolsa. A Musk, en cualquier caso, le basta con mantener la capitalización un año por encima de los 350.000 millones para percibir el último tramo de su descomunal paquete de stock options.

El viejo mago se equivoca. ¿O no?

A pesar de todo lo anterior, Warren Buffett estuvo tajante en Yahoo Finance.

—¿E invertiría en Tesla? —insistió Serwer.

—No —respondió, dando por zanjado el asunto.

Se conoce que es uno de esos inversores convencionales a los que asustan los exabruptos de Musk (que, si se han fijado, llama muy diplomáticamente en la entrevista «cosas extraordinarias»). Y como, por otra parte, Buffett no ignora que el vehículo eléctrico ha venido para quedarse, se ha buscado otro proveedor más aburrido: el chino BYD, del que posee en torno a un 7%.

Es verdad que, entre medias, se ha perdido el espectacular salto protagonizado por Tesla, cuya acción rondaba en marzo de 2020 los 35 dólares. Pero tampoco se entristezcan por el viejo mago. No le ha ido tan mal. De hecho, Berkshire Hathaway vale hoy 90.000 millones más que Tesla.