Hacienda enfila a los autónomos y se salta la ley para evitar sus declaraciones complementarias

Utiliza una respuesta vinculante de Tributos para frenar un aluvión de declaraciones rectificativas y lo hace en lugar de cambiar la Ley Tributaria

El ministerio de Hacienda ha utilizado un respuesta vinculante de la DGT para intentar solucionar un problema que se debió prever cuando surgió la nueva cotización de autónomos. | Europa Press

El pasado 1 de enero entró en vigor el nuevo sistema de cotización para los trabajadores autónomos, que se realiza a partir de los ingresos reales. La medida de la Seguridad Social, que no ha contentado a buena parte del colectivo, también ha tenido repercusiones tributarias, que no fueron evaluadas en su momento. Esas consecuencias fiscales ahora tratan de solucionarse con algunos parches, que incluso esquivan leyes clave como la Tributaria o la del IRPF.

El mecanismo de la nueva normativa de la Seguridad Social consiste en que los trabajadores por cuenta ajena estimen sus rendimientos anuales y, a partir de esa cantidad, paguen sus cuotas. Un año después, se ajusta la cuota y se devuelve o hay que pagar, dependiendo si la estimación se realizó al alza o a la baja.

Es en ese momento en el que el asunto se complica, ya que al ser un gasto deducible en la Renta obligaría a modificar cada año la declaración presentada el año anterior, una situación que facilitaría la picaresca en el actual contexto normativo. Así lo explica a THE OBJECTIVE Pablo G. Vázquez, abogado tributarista de GVA & Asociados, que apunta que el trabajador por cuenta propia puede, entre otras cosas, comunicarle a la Seguridad Social que va a ganar poco con el objetivo de que su cuota sea pequeña.

Nuevos criterios para autónomos

Con esta estrategia, el autónomo financia a coste cero su cotización y tendría la posibilidad de presentar una declaración de IPRF rectificativa pidiendo intereses de demora tributarios. Pero para evitarlo, Hacienda ha dado un paso al frente, cuestionable para muchos fiscalistas y juristas, y en una respuesta vinculante de la Dirección General de Tributos aboga por no tocar el ejercicio ya declarado imputando el mayor o menor gasto deducible al ejercicio en el que se conoce la cotización correcta -el correspondiente a la regulación-.

En principio, la intención de Hacienda pasa por evitar un caos en la Agencia Tributaria y un aluvión de complementarias y autoliquidaciones, además de la picaresca. Sin embargo, su decisión esquiva de forma clara la Ley General Tributaria, que prevé para estas modificaciones dos vías. Por una parte, la rectificación de la autoliquidación, para el caso de haber cotizado menos de lo que legalmente corresponde, y, por otra para la declaración complementaria, cuando se cotiza más de lo que realmente correspondía teniendo por consiguiente menor gasto deducible.

Tributos señala que: “A pesar de que de la regularización efectuada en el ejercicio posterior resulten importes diferentes en función de los rendimientos reales obtenidos, las cuantías satisfechas en concepto de cuotas del RETA en el año anterior no pueden estimarse como cantidades incorrectamente satisfechas”.

Un impuesto progresivo

Asegura que “estas corresponden a las exigidas legalmente, al establecerse en la Ley que se efectúe un primer pago en función de los rendimientos estimados, procediéndose en el año siguiente a realizar un pago adicional o una devolución en función de los rendimientos reales”. Uno de los principales problemas para los autónomos generados por la nueva regulación es que el IRPF, al ser un impuesto progresivo, su escala es distinta cada año y por eso un gasto deducido en otro ejercicio puede tener coste fiscal al no ser la misma escala.

Pablo G. Vázquez admite que con esta resolución a partir de ahora la Agencia Tributaria obligatoriamente va a imputar fiscalmente la regularización al ejercicio en que se materializa, a partir del artículo 89.1.2 LGT. En este artículo se prevé que la respuestas de la DGT tengan carácter vinculante para todos la Administración Tributaria “en tanto no se modifique la legislación o la jurisprudencia aplicable al caso”.

Agencia Estatal Tributaria

Y recalca que “los órganos de la Administración Tributaria encargados de la aplicación de los tributos deberán aplicar los criterios contenidos en las consultas tributarias escritas a cualquier obligado, siempre que exista identidad entre los hechos y circunstancias de dicho obligado y los que se incluyan en la contestación a la consulta”.

La contestación de la DGT por tanto se ha convertido en un mero parche y el abogado de GVA & Asociados insiste que, para un asunto de tanto calado y que afecta a un número elevado de ciudadanos, lo pertinente hubiera sido prever esta situación cuando salió adelante la nueva normativa de autónomos y haber evaluado su efecto en otras leyes. En cualquier caso y si no se hizo por falta de previsión, los cambios legislativos deberían haberse acometido ahora.

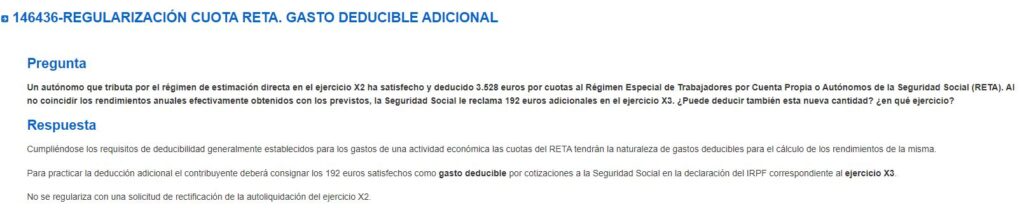

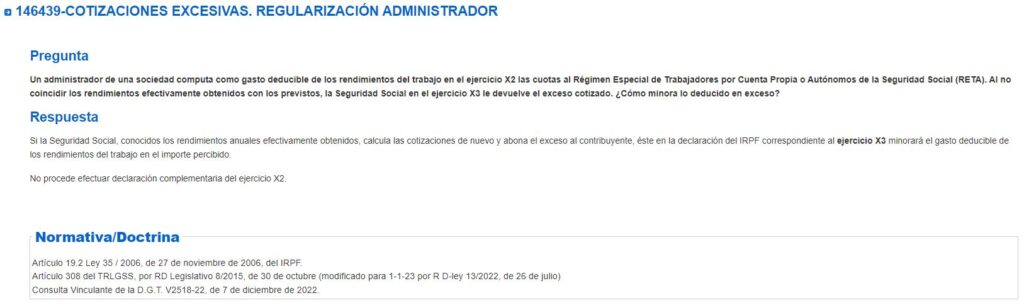

Por su parte la Agencia Estatal de Administración Tributaria destaca los nuevos criterios esgrimidos por Hacienda en cuanto a las declaraciones de los autónomos. Lo hace en su base de datos Informa, en la que cuelga en forma de pregunta respuesta los principales criterios de aplicación normativa.