Neobancos, ¿el futuro de la banca en el mundo post-COVID?

La naturaleza digital de estas entidades cobra un nuevo sentido en un mundo que ha tenido que adaptarse al distanciamiento social

Unsplash

Salir de casa, ir a un banco con más personas en la sala de espera, mantener contacto físico —o muy cercano— con un banquero en un momento en el que había desabastecimiento de mascarillas. Los meses de cuarentena han hecho que acudir a una entidad financiera fuera no una actividad de riesgo ni mucho menos, pero sí una oportunidad potencial de contagio del coronavirus[contexto id=»460724″]. Sin embargo, hay una serie de entidades que no se ha visto afectada por estos obstáculos: los neobancos.

Si bien ya llevan instalados en España durante algunos años, su naturaleza digital —se trata de empresas tecnológicas basadas fundamentalmente en aplicaciones móviles y operaciones 100% online— cobra un nuevo sentido en un mundo que, en cuestión de días, ha tenido que aprender a adaptarse al distanciamiento social… y a darse cuenta de que el futuro inmediato se está preparando para minimizar los contactos interpersonales innecesarios, como contaba recientemente a este diario el analista turístico Fernando Gallardo. Los principales productos de estas empresas no son tanto hipotecas y planes de pensiones, sino otros más sencillos, como cuentas y tarjetas. Algunas de estas entidades cuentan con una licencia bancaria, mientras que otras operan como una suerte de intermediarios entre el usuario y un banco tradicional.

Todas las fuentes consultadas coinciden en señalar esa distancia física como una de las principales ventajas de los neobancos. «Lo puedes hacer todo directamente desde el teléfono, lo que te permite evitarte ese tipo de contacto», cuenta a The Objective Miguel Rovira, mobile performance marketing manager de Rebellion Pay, neobanco español creado en 2018 y que hoy cuenta con más de 200.000 usuarios registrados —de los cuales son activos el 60%—, según datos de la empresa.

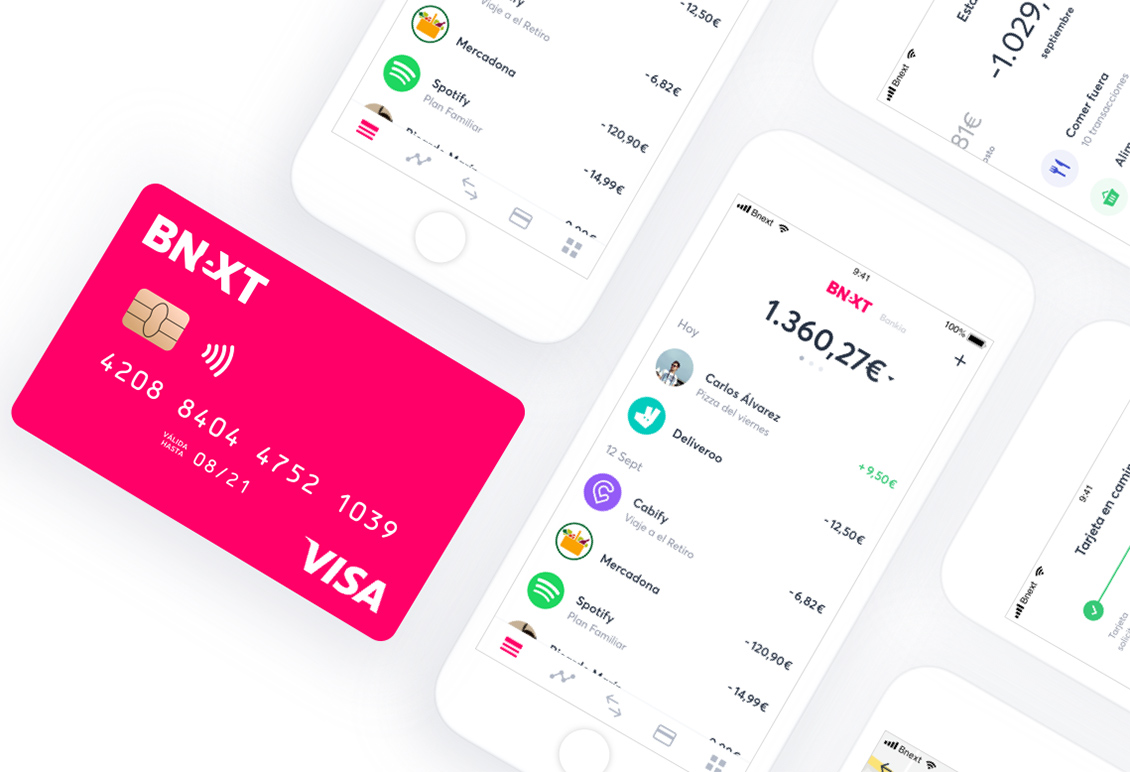

Estas fintech cuentan, además, con una ventaja competitiva frente a las entidades clásicas: una plantilla mucho más reducida, lo que permite ahorrar costes y agilizar procesos. «Un neobanco está posicionado para ser muchísimo más liviano que una organización del tamaño de un banco tradicional. Especialmente, como nuestros servicios son digitales, porque somos una empresa de tecnología ante todo, tenemos la capacidad de adaptarnos con una rapidez muchísimo mayor que la de los bancos tradicionales a las necesidades del nuevo entorno. Esto es el clásico ejemplo de un buque petrolero teniendo que maniobrar comparado con un velero más pequeño», ilustra Eriberto García, vicepresidente de Producto de Bnext, otro neobanco español, nacido en 2017 y que hoy cuenta con 350.000 clientes activos, según cifras de la la propia startup.

Jaime Laguna, managing director de Strategy & Consulting de la consultoría Accenture añade que «los neobancos, que son menos dependientes de redes de oficinas que el resto de entidades financieras en España, tienen un modelo de relación digital con sus clientes y están más acostumbrados y preparados para que sus plantillas trabajen en remoto, se verían favorecidos por la implantación de medidas de distanciamiento social».

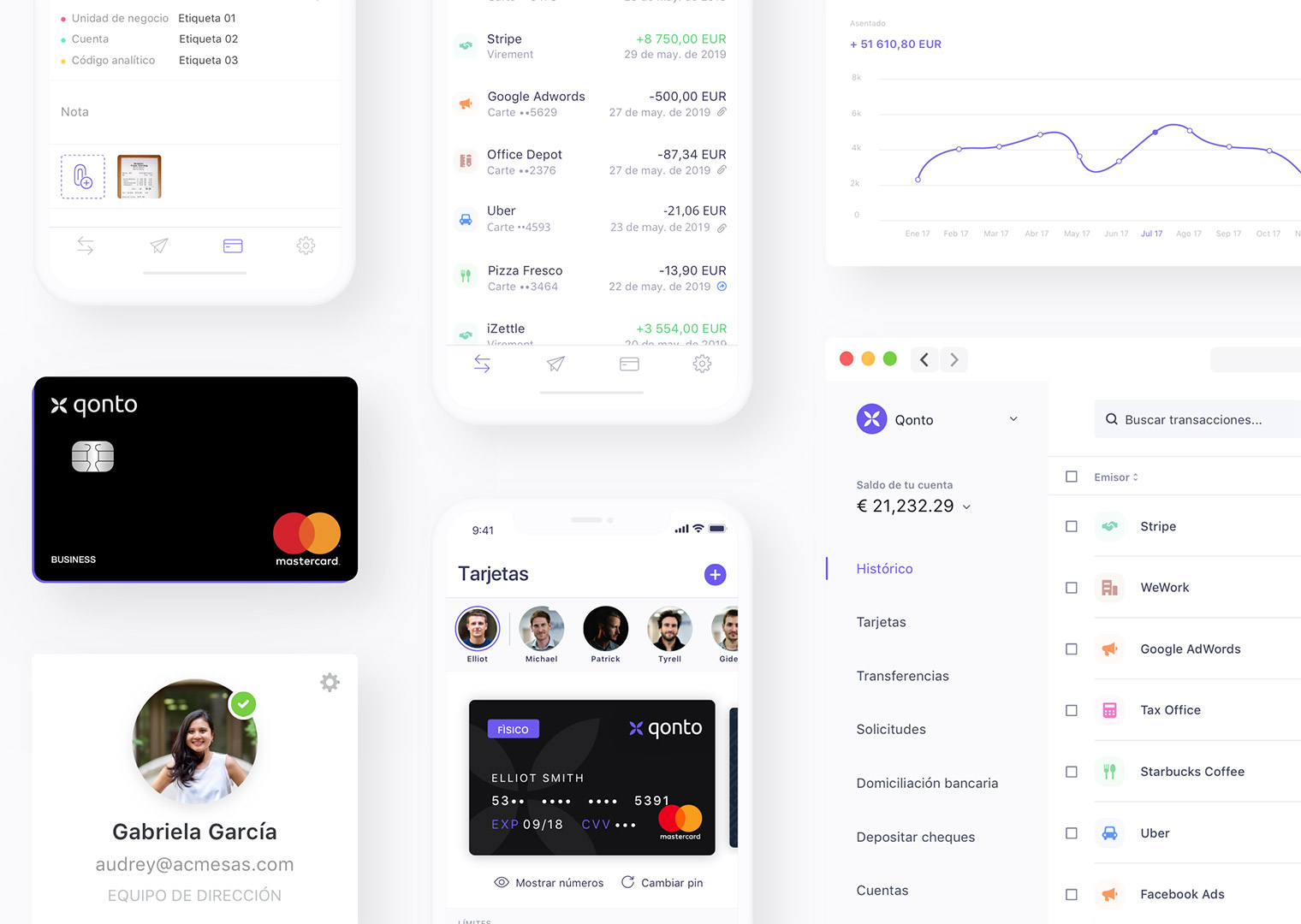

Tanto Bnext como Rebellion Pay están orientados a un público objetivo joven, la generación Z o los millennials, más familiarizados con el uso de tecnologías móviles. Sin embargo, no es el caso de todas estas empresas. Qonto, por ejemplo, es un neobanco francés especializado en ofrecer servicios a autónomos y pymes. Una de las medidas que ha tomado la empresa, que también opera en España, durante el confinamiento fue emitir tarjetas digitales de forma gratuita, cuenta a este diario el country manager para España de esta entidad, Carles Marcos. «En estos momentos en que muchas veces los equipos están repartidos por distintos sitios, si tu director de márketing necesita hacer algún tipo de pago y no tiene tarjeta de empresa, la ventaja que tiene emitir tarjetas virtuales es que se puede hacer en segundos. Asignas un presupuesto que sea a la persona que corresponda y esa persona ya puede empezar a hacer pagos sin tener que gastar su propio dinero», ejemplifica.

Caso aparte es el de EVO, que nació como neobanco pero que hoy se ha convertido en uno de los llamados challenger bank o, en palabras de su director ejecutivo de Banca Minorista, Eduardo Vioque, «banco eminentemente digital». A diferencia de los neobancos netos, EVO sí ofrece una gama más amplia de productos. Con un historial más largo, EVO lleva casi una década ofreciendo servicios digitales, aunque ya no lo haga como neobanco. «Nosotros nacimos en 2012, cuando se empezaba a salir de la crisis, y yo creo que, a partir de ahí, la banca empezó a hablar de digitalización», explica Vioque.

Las ventajas competitivas de la banca digital frente a la tradicional, no obstante, no implican que la primera no se haya visto afectada por la crisis provocada por el confinamiento. Es algo en lo que coinciden todas las entidades consultadas para este reportaje. Desde Bnext, por ejemplo, explican que «lo que más se ha notado es una reducción en la actividad económica. En Madrid, el 65% de todo el gasto de los consumidores estuvo exclusivamente relacionado con comida durante el confinamiento. Ha habido poca demanda de creación de cuentas nuevas. Nosotros hemos ido creciendo, pero la gente ha estado metida en casa y pensando en cosas mucho más prioritarias que cambiar de entidad financiera». Y ¿qué ocurre con los autónomos y las pymes, que han padecido esta crisis de manera especialmente intensa? «Están sufriendo muchísimo durante este periodo, pero no hemos visto una oleada de cierre de cuentas ni de empresas», celebra Carles Marcos, de Qonto.

Desde Accenture añaden que «el crecimiento en captación de clientes en los neobancos en España se ha mantenido más o menos en los niveles precrisis. Sin embargo, han sufrido una caída del negocio como el resto de entidades. Y aquellos neobancos con negocio crediticio han estado igual de afectados [que los tradicionales] en cuanto a moratorias y renegociación de cuotas de tarjetas y resto de productos de activo».

La desescalada, el momento clave

Con todo, el inicio de la desescalada sí ha traído buenas noticias para algunos de ellos. «Al principio del confinamiento todo el mundo se quedó bloqueado, cortando presupuestos, pero luego hemos vuelto a recuperarnos y ahora estamos ya por encima de los niveles de enero, o sea que, en ese sentido, estamos bastante contentos. Estamos viendo más demanda», explican en Rebellion Pay.

Eduardo Vioque, de EVO, pone el ejemplo de las hipotecas para explicar la situación en su empresa. «¿Disminuyeron con el confinamiento? Sí, pero porque hay menos gente que ha podido ir a ver una casa». Sin embargo, explica, la situación se ha revertido con la desescalada. «El número de clientes que se están dirigiendo a mí para solicitar una hipoteca es el mismo que tenía antes de la pandemia», cuenta.

La pronta recuperación del sector, unida a la digitalización que, desde los últimos años, lleva experimentando la banca, hace que estas fintech vean el futuro con optimismo. «De forma totalmente artificial, se ha producido y se va a seguir produciendo un empuje dramático hacia la adopción de la tecnología, lo cual empuja a la innovación también. Básicamente es el momento de los neobancos ahora mismo«, explican en Bnext. «La tendencia de mercado es esa —añaden desde Rebellion Pay—. En los próximos años, la idea es que el cash desaparezca. Y una de las maneras de hacer esto es digitalizar todo y, para eso, se va a necesitar la figura del neobanco porque muchos bancos se pueden digitalizar completamente, pero lleva más tiempo». La opinión de EVO es que el confinamiento servirá tanto «para catalizar un efecto que ya se venía dando», es decir, la transformación digital, como «para eliminar un poco la brecha de gente que esto de la digitalización lo veía para gente joven».