Orange y MásMóvil tienen el 40% del mercado en vísperas de que la UE evalúe su fusión

Las cifras de la CNMC demuestran el gran poder que tendría la compañía fusionada, en el primer lugar y a mucha distancia de Telefónica, el actual líder

Tienda de Orange en la Puerta del Sol de Madrid. | Agencias

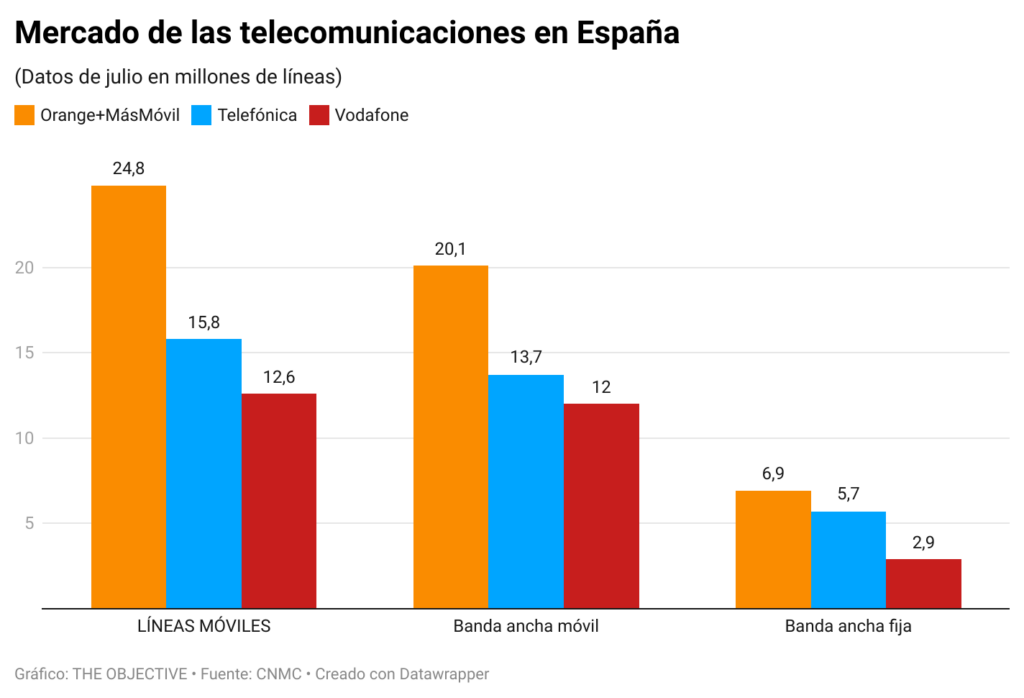

Orange y MásMóvil serían los claros dominadores del mercado de telefonía e internet en España si su fusión se autorizase con sus actuales cuotas de mercado. Los datos publicados este jueves por la Comisión Nacional de los Mercados y la Competencia (CNMC) reflejan que la suma de las dos operadoras -con los datos al cierre del mes de julio- les dejaría con el 42% de los clientes de banda ancha fija, el 44% de las líneas móviles y el 40% si solo incluyéramos las líneas móviles con internet.

Todo ello, según ha podido saber THE OBJECTIVE, a pocos días de que el expediente entre en Bruselas, donde se examinará el impacto que tendría esta operación en la competencia del mercado español de telecomunicaciones.

De momento, las cifras demuestran el gran poder que tendría la compañía fusionada en el mercado y que le dejaría en el primer lugar y a mucha distancia del actual operador líder -también considerado dominante- Telefónica, que se quedaría con el 35,4% del mercado en líneas fijas con internet, el 28% de las líneas móviles y el 27,7% de las líneas móviles con internet, unas cuotas de mercado inalcanzables en el mediano plazo.

Mercado de líneas móviles

En términos absolutos, Orange y MásMóvil sumarían -con los datos de julio de la CNMC- 6,9 millones de líneas de banda ancha fija, por las 5,7 millones de Telefónica y las 2,9 millones de Vodafone, que se queda con un 18,3% de cuota. De hecho, la operadora británica ya es el cuarto operador por detrás de MásMóvil que le supera en participación del mercado con un 18,7% (3,1 millones de líneas), incluso sin la suma de Orange.

En el mercado móvil, la situación es similar ya que las 24,8 millones de líneas móviles de Orange y MásMóvil se comparan con las 15,8 millones de Movistar y las 12,6 millones de Vodafone, que se quedaría a una larga distancia con un 22% de cuota de mercado. En líneas móviles con internet, la compañía fusionada se quedaría con 20,1 millones de líneas, por las 13,7 de Movistar y las 12 millones de Vodafone (24,2% de cuota).

Estas cifras son muy importantes, porque son los últimos datos oficiales que la CNMC publicará antes de que el expediente de la fusión llegue a Bruselas para su análisis. Por tanto, servirán de referencia para que la Unión Europea comience a analizar los riesgos para la competencia de la puesta en marcha de una operación de estas características. A finales de julio las dos compañías cerraron formalmente un proceso de negociaciones en exclusiva que duró casi cinco meses y en estos momentos cierran flecos para enviar el expediente a la Comisión Europea.

Decisión de Bruselas

La entrada de la fusión en la Comisión Europea es el primer paso del camino regulatorio que debe recorrer la operación: una vez entregada toda la documentación se activa el reloj de un proceso que determinará el éxito o fracaso de la fusión. Las dos compañías esperan que todo el proceso esté concluido a más tardar un año después de la entrada del expediente en Bruselas.

En términos regulatorios, Bruselas deberá decidir bajo qué condiciones se podrá cerrar la fusión y si les impone los llamados remedies, es decir, condiciones para autorizar el expediente. En este tipo de operaciones lo normal es que se impongan ventas de activos a las entidades que se están fusionando para proteger la competencia.

Hasta el momento, Bruselas y la vicepresidenta y comisaria de Competencia, Margrethe Vestager, han sido implacables en las fusiones planteadas y no parece que en esta oportunidad flexibilicen sus posturas sin imponer condiciones. En 2016, cuando Orange compró Jazztel, Bruselas obligó a las empresas fusionadas a desprenderse de activos que precisamente adquirió MásMóvil. En este caso, Orange siguió adelante pese a las trabas, porque consideraron que la operación de integración seguía siendo rentable.

Activos de Orange y MásMóvil

De esta manera, las cifras que presentan Orange y MásMóvil darían la razón a Bruselas si es que exige que las operadoras se desprendan de determinados activos (clientes, redes o infraestructuras). En operaciones similares y con las cuotas que presentan estas compañías -entre el 44% y el 40%- la Comisión Europea siempre ha impuesto remedies.

Estos condicionantes son de una importancia vital, ya que, si se consideran especialmente gravosos, la joint venture no prosperará y cada empresa seguiría sin unir actividades y continuando como competidores. Orange y MásMóvil vienen sosteniendo desde hace meses que su fusión se explica exclusivamente por la necesidad de seguir afrontando nuevas inversiones en un mercado deflacionario. Indican además que el mercado español mantendrá intacto su nivel de competitividad debido a la elevada proliferación de pequeñas operadoras que se hacen cada vez más fuertes como Digi, Avatel o Finetwork.

En esta línea, las fuentes consultadas indican que en el expediente se enviará a Bruselas sin propuestas de venta de activos para facilitar la operación. Una situación que los directivos de las dos operadoras han defendido públicamente en semanas anteriores. Uno de los argumentos que se esgrime es que pese a que tendrán una relevante cuota de mercado, sus ingresos seguirán estando muy por debajo de Telefónica. Con datos de cierre de 2021, Orange y MásMóvil suman 7.300 millones de euros de facturación por los 12.417 millones de Telefónica España y los 4.224 millones de Vodafone en nuestro país.