Cepsa, Iberdrola, El Corte Inglés... las empresas españolas que ya están en manos del Golfo

Arabia, Emiratos y Qatar han invertido 12.000 millones en los últimos años en las principales empresas del Ibex 35

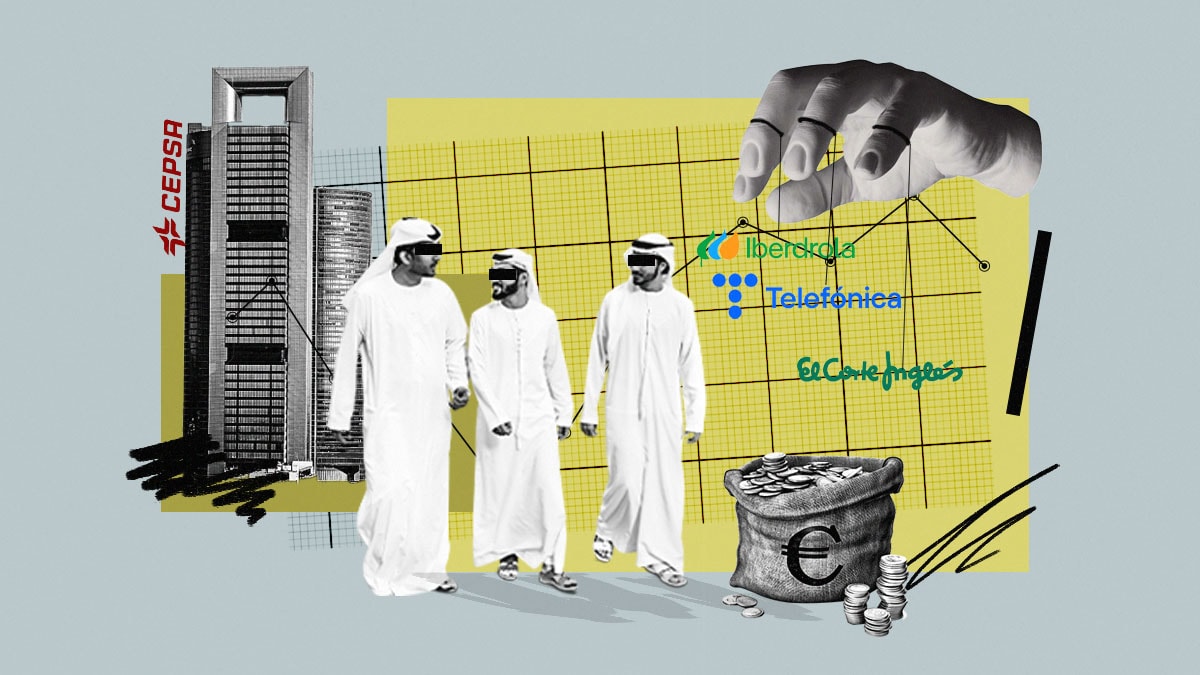

Ilustración de Alejandra Svriz.

El desembarco saudí en Telefónica, con el intento de STC Group por hacerse con el 9,9% de la teleco española, no es un espejismo en el desierto, sino una muesca más en la tormenta con la que las primeras economías del Golfo Pérsico —sobre todo, Arabia Saudí, Emiratos Árabes Unidos y Qatar— se están haciendo con las principales empresas españolas durante los últimos años: Cepsa, Iberdrola, El Corte Inglés, IAG, Cellnex o Colonial son algunos de los ejemplos en los que destaca el apetito inversor de fondos y jeques árabes.

En la actualidad, cerca de 12.000 millones de euros de las mencionadas empresas están en manos árabes, lo que representa casi el 2,5% del total del selectivo bursátil, según cálculos de El Economista. Las inversiones saudí, emiratí y catarí se centran en las telecos españolas, pero también en aerolíneas, inmobiliarias, cadenas hoteleras, así como en grupos de comunicación y de distribución.

Entre las mayores inversiones árabes, destaca Qatar, a través de Qatar Investment Authority (QIA), que controla casi el 8,7% del capital de Iberdrola con más de 5.800 millones a precios de mercado. Este fondo soberano desembarcó en la energética española presidida por Ignacio Sánchez Galán en 2011 y a día de hoy sigue siendo su mayor accionista.

QIA también es el socio mayoritario del holding aéreo hispano británico IAG. En esta ocasión a través de su compañía aérea, Qatar Airways, con la que atesora más del 25% del grupo que comparten Iberia y British Airways, un paquete valorado en unos 2.230 millones de euros. Este gigante empresarial catarí también es el accionista mayoritario de la inmobiliaria Colonial, con el 19% del capital de la mayor socimi cotizada española por volumen de activos.

Las operaciones del principal fondo emiratí

La emiratí Mubadala, por su parte, es otro de los fondos soberanos árabes con mayor actividad en España. Tanto en términos de volumen como de operaciones, y un accionista implicado y estratégico de grandes empresas españolas. Así, el fondo soberano de Abu Dhabi es el principal socio de la petrolera española Cepsa. En 2009, se hizo con el control de la petrolera donde ostenta un 63% del capital junto al private equity estadounidense Carlyle, su segundo accionista con un 37%. En aquel momento, la valoración de la empresa española se cifró en unos 10.686 millones de euros.

Mubadala también participa en el capital de Enagás, donde irrumpió en 2020 y mantiene cerca de un 3% del capital, y dispone de inversiones en residencias de ancianos y estudiantes repartidas por toda España, recuerda El Economista. Por ejemplo, participó en la ampliación de capital de DomusVi, el mayor grupo del sector geriátrico y recientemente ha cerrado una joint venture con el estadounidense King Street Capital Management para invertir en residencias de estudiantes en España y Portugal.

Otro fondo emiratí, Abu Dhabi Investment Authority (ADIA), con un patrimonio estimado en 764.000 millones de euros, invirtió en el grupo de torres de telecomunicaciones Cellnex asociándose con la familia Benetton. Entró apenas una semana antes de que lo hiciera GIC en octubre de 2018. En la actualidad, conserva cerca de un 3% del capital tras haber desinvertido parcialmente en la empresa líder en infraestructuras de telecomunicaciones inalámbricas con una importante revalorización. La propia ADIA, socio de Abertis en Chile, ha suscrito este año un nuevo acuerdo con Meliá para comprar por 600 millones una cartera de 17 hoteles, titularidad de Equity Inmuebles, y que estaban siendo explotados por la cadena hotelera mallorquina.

Kuwait también reforzó su presencia en España al asociarse con Naturgy. Uno de los fondos soberanos más antiguos del mundo, Kuwait Investment Autorithy (KIA), cuenta con el 25% de su filial Global Power Generation (GPG), la joint venture que agrupa los activos de generación internacional del grupo energético español, propietario del 75% restante. Se hizo con la participación en la sociedad en 2015 tras inyectar capital por 500 millones de euros.

Los cataríes de International Media Group desembarcaron en 2015 en el capital de Prisa. El jeque Khalid Thani Abdullah Al-Thani entró como socio de la editora de El País y la Cadena SER con Juan Luis Cebrián todavía al frente del grupo con urgencias financieras eran ya evidentes. Cuando el año pasado el miembro de la familia real de Qatar puso en venta su 5%, la participación valía la mitad de los 64 millones que invirtió hace 8 años.

En 2011, un jeque árabe catarí compró un 10% de El Corte Inglés por 1.000 millones de euros. El grupo de distribución español abrió su accionariado por primera vez a alguien ajeno a las familias propietarias. El jeque que encabeza Qatar Investment Authority (QIA) se convirtió en el segundo accionista de la empresa, por detrás de la fundación Ramón Areces. La sociedad catarí se ha mantenido como accionista del grupo con un 5,53%.

En el sector industrial, Mumtalakat, fondo soberano del Reino de Bahrein, formalizó hace ya siete años la toma de participación del 49% en Aleastur dando salida al fondo de capital riesgo GED. Materializó así la primera compra en España en la antigua Asturiana de Aleaciones. En 2019, el fondo soberano se reforzó en España con la compra de una participación significativa en Grupo Premo. La entrada del holding bareiní impulsó que la producción y la venta de vehículos eléctricos del grupo.

Los tentáculos saudíes en Telefónica no son los únicos desplegados en España. Hay otras compañías nacionales –caso de Renfe, Navantia, Indra o Adif, por ejemplo– que cuentan con importantes contratos a largo plazo. La primera construyó el tren de alta velocidad entre Medina y La Meca con un contrato de 6.000 millones de euros, en su día el mayor de una empresa española en el extranjero.

La explotación del trayecto de 450 kilómetros entre las dos ciudades santas del sunismo se cifró en siete años, ampliable a cinco más, y pese a los problemas iniciales por culpa de la complejidad de la obra, en la actualidad ya resulta rentable para la operadora estatal gracias a los más de siete millones de viajeros previstos para este año. La compañía española ha conseguido dar la vuelta a la cuenta de resultados con mas del 2.200 servicios comerciales al mes y la puntualidad se situó en el mes de mayo en el 99,3%, según Expansión.

Ineco, Adif e Indra en el AVE del desierto

En el AVE del desierto también trabajan otras compañías estatales como Ineco, Adif e Indra. El grupo tecnológico participado por Sepi tiene una relevante cartera vinculada al sector defensa. España figura entre los proveedores de armamento de Arabia Saudí, especialmente, a su Armada a través de Navantia.

El astillero español firmó a finales del año pasado un acuerdo de intenciones con la monarquía saudí para la construcción de cinco nuevas embarcaciones de guerra, aún por definir. Este pedido, si se concreta en 2023, podría suponer una carga de trabajo por más de 1.000 millones de euros. Navantia está ejecutando un pedido previo de 1.800 millones en cinco fragatas que están, precisamente, equipadas con tecnología de ciberseguridad desarrollada por Telefónica.