La Justicia tumba la cesión de créditos impagados sin informar al deudor

Un Tribunal declara la nulidad de las cláusulas de traspaso de carteras de crédito a fondos de inversión si no se da al moroso la oportunidad de saldar la obligación

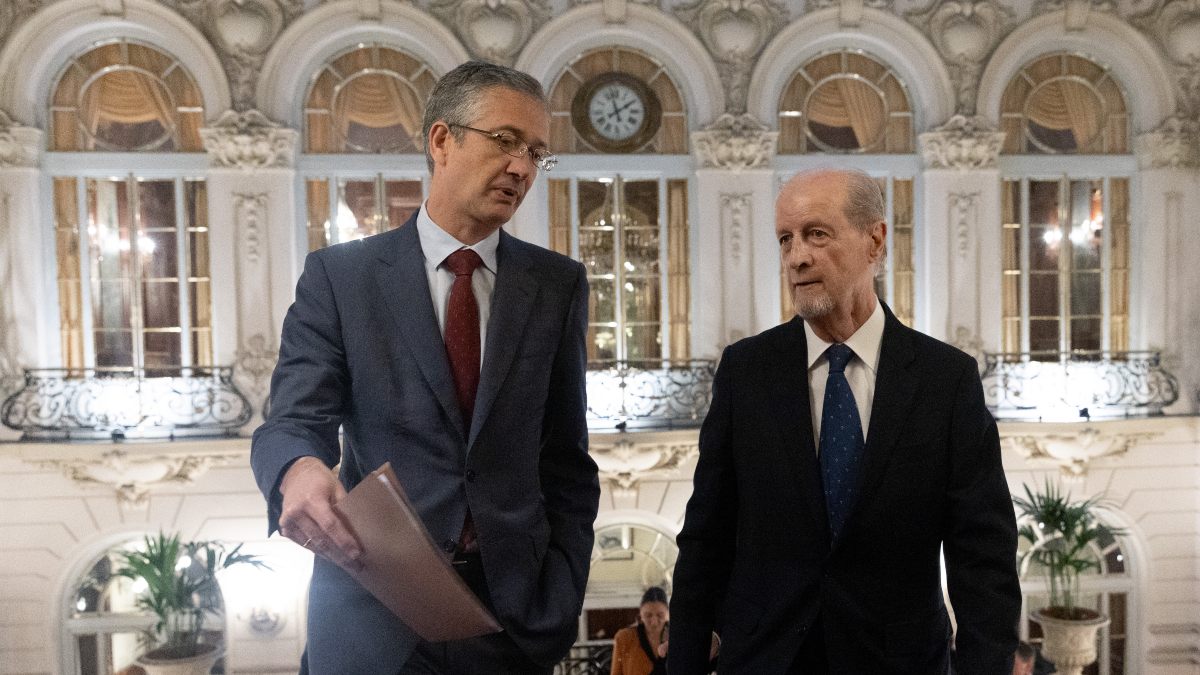

El gobernador del Banco de España, Pablo Hernández de Cos y el presidente de la Asociación de Mercados Financieros, Enrique Prados del Amo. | Europa Press

La Justicia ha declarado nula la clásula de cesión de créditos cuando el banco con el que éste se contrajo lo vende a un fondo de inversión para que lo cobre si la entidad no ha informado previamente al deudor, lo que le priva del derecho de retracto para cancelara el crédito por el mismo importe por el que se hubiera transmitido al cesionario, según establece el Juzgado de Primera Instancia número 17 de Palma de Mallorca, en sentencia de 8 de noviembre de 2022, de la que ha tenido conocimiento THE OBJECTIVE.

Los juzgados y tribunales de justicia están obligados a seguir la línea jurisprudencia marcada por el Tribunal Supremo en su sentencia de 16 de diciembre de 2009, en la que se considera que la renuncia a efectuar la notificación de la cesión de un crédito supone una limitación de los derechos del consumidor y no puede considerarse amparada dentro de la autonomía de los contratos, dado que ha sido impuesta de forma no negociada por la entidad bancaria.

El socio director del despacho Navas & Cusí, Juan Ignacio Navas, ganador de la sentencia, señala que en los últimos años ha sido habitual que las entidades bancarias hayan transmitido importantes carteras de créditos hipotecarios vencidos por impago a fondos de inversión. Dichas cesiones se han hecho habitualmente sin consentimiento previo para el prestatario que, una vez realizada dicha cesión adeuda dinero a una entidad de la que no ha tenido ningún conocimiento anterior.

Sucede además que esas carteras de créditos impagados se venden por menor importe al de la deuda. El fondo la compra por un importe inferior, pero al deudor le sigue reclamando la cantidad original. Lo que la sentencia dilucida es que el deudor tendría derecho a ser informado y saldar la deuda por la cifra a la que se le vende al fondo.

Alta rentabilidad del cobro de créditos morosos

Para la entidad bancaria, es una forma de dar salida a créditos de dudoso cobro, cuyo importe ha sido completamente amortizado en su balance. Cuando un crédito entra en mora, la operativa bancaria permite su amortización -consideración como gasto deducible a efectos contables- sucesiva en varios ejercicios fiscales. Ello conlleva que, si el impago se mantiene, al cabo de entre cuatro y cinco años, el banco habría compensado contablemente la deuda morosa con la deducción contable. Y además, cobra por importe que el fondo de inversión le abone por la cartera transmitida.

Prosiguen desde Navas & Cusí explicando que para los fondos de inversión es una gran oportunidad de negocio. La adquisición de esas carteras se hace por un importe oscilante entre el 10% y el 20% del total. Así, de un crédito cuya deuda consta documentada en 100, sólo pagarían 15, por ejemplo, pero pueden reclamar al deudor los 100.

El margen de negociación con el deudor es, por tanto, muy amplio, y a partir de obtener pagos por el importe abonado a la entidad bancaria cedente, lo obtenido consta como beneficio para el fondo.

Navas está presentando demandas que instan la declaración de nulidad de la cláusula de cesión del crédito que permita a la entidad bancaria cederlo sin consentimiento previo del prestatario y sin que a este se le facilite la escritura pública de cesión, derecho reconocido en el artículo 149 de la Ley Hipotecaria. Considera el jurista que se trata de una cláusula «abusiva» porque, al dejarle al margen de esa cesión y no conocer sus términos, se hace materialmente imposible la posibilidad para el deudor de ejercitar el retracto reconocido en el artículo 1.535 del Código Civil.

«Este retracto le permitiría al deudor cancelar el crédito por el mismo importe por el que se hubiera transmitido al cesionario (el fondo). De esta manera, si el deudor abona lo mismo que el fondo, ha abonado a la entidad bancaria y el fondo no haría negocio con la operación».

Cambios en las atribuciones del fondo para reclamar el pago

Con la declaración de nulidad, por abusiva, de las cláusulas de cesión, el fondo no tendría ningún tipo de legitimidad procesal para obtener el cobro de la deuda cedida, el deudor sólo podría pagar a la entidad bancaria cedente los importes que fueran cancelando el principal adeudado.

La consecuencia legal de esa nulidad es que los deudores sólo podrían ser demandados, en su caso, por una entidad bancaria que ya habría vendido y cobrado su crédito, «dificultando sustantivamente el ejercicio de cualquier acción judicial contra ellos». Ante estas trabas procesales, el deudor estaría en condiciones de negociar una acuerdo extrajudicial que fuera más favorable a sus intereses que la que tendría en la situación inicial.

El economista Javier Santacruz comenta a este periódico que el fallo del juzgado mallorquín pone en riesgo la renta de 7.500 millones de euros en créditos impagados pendientes en 2022, un proceso de desinversión que la banca aún no ha terminado desde la crisis de 2008, aduce.

A falta de datos oficiales, según estimaciones de Santacruz, esta es la cuantía de las carteras de préstamo con impagos que están el mercado pendientes de cerrar su venta a fondos especializados en la gestión y recuperación de estos créditos. Por mínima que sea la tasa de recuperación, la rentabilidad que obtienen estas operaciones es muy alta.

Sin depurar los balances

Esta decisión judicial afecta a la cartera crediticia, no a la tenencia de activos inmobiliarios, prosigue Santacruz, la mayor parte de ellos problemáticos, que aún sigue teniendo la banca en su balance. «Diez años de reducción continuada del stock de crédito no han sido suficientes para poder terminar de limpiar los balances», refleja Santacruz.

Según los últimos datos publicados por el Banco de España, la cartera de créditos dudosos a agosto de 2022 asciende a 47.237 millones de euros, con una valoración de la cartear total de 1,19 billones de euros. En enero de 2014 se alcanzó el pico de créditos dudosos en 197.267 millones.

Desde entonces, las entidades financieras han reducido el peso de los dudosos mediante tres vías: la venta de carteras de créditos, la recuperación de activos que se consideraban dudosos pero que finalmente han podido ser elevados de categoría , y los que finalmente se cancelan por ser impagados.