Madrid evita al contribuyente un hachazo fiscal de 7.000 millones por no acogerse al FLA

Este fondo habría incrementado la prima de riesgo soberana hasta 70 puntos básicos, según BBVA Research

Isabel Díaz Ayuso, presidente de la Comunidad de Madrid. | Europa Press

La Comunidad de Madrid evitó que el total de contribuyentes de esta región, concretamente 3,5 millones de personas, soportaran un hachazo fiscal de hasta 7.000 millones de euros. Esto último hubiera ocurrido de haberse acogido al Fondo de Liquidez Autonómico (FLA), un fondo que fue creado por el entonces ministro de Hacienda, Cristóbal Montoro, con la idea de permitir el acceso a la financiación a aquellas comunidades que, por la coyuntura económica adversa, no podían salir a los mercados.

Esa situación de endeudamiento, que ha sido objeto de dos análisis elaborados por BBVA Research, ha tenido unos costes importantes. En el caso del Partido Socialista de Madrid, han servido este jueves como arma arrojadiza para afear a los gobiernos populares de esta región por pagar 300 millones de euros más en intereses de la deuda que el resto de comunidades, financiadas a cero o a un punto y medio menos que la región madrileña.

Sin embargo, como señala ahora el estudio de BBVA al que ha tenido acceso THE OBJECTIVE, aunque las comunidades que estuvieron fuera del FLA han pagado un tipo de interés implícito superior al del resto, estas comunidades han podido financiarse, durante buena parte del periodo reciente incluso por debajo de lo que paga el Tesoro, mejorando la vida media de su deuda. Por lo tanto, subraya BBVA en el Observatorio de Endeudamiento de las Comunidades, «la decisión de mantener abierta la opción de financiarse en los mercados está siendo premiada por los inversores. Más aún, hacia delante, en un entorno en el que el resto de comunidades autónomas tengan que volver a emitir deuda o conseguir financiación bancaria, es muy probable que estas diferencias continúen», lo que viene a tirar bajo tierra los argumentos de defensa que el Gobierno tiene sobre la condonación, promocionando un impacto cero.

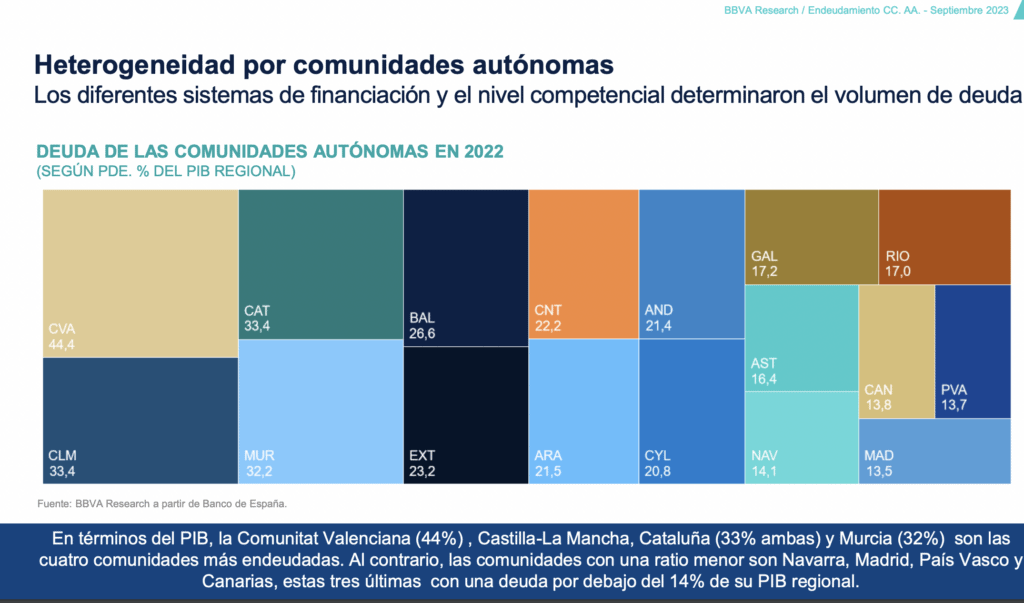

En este contexto, fuentes económicas consultadas por este diario, sostienen que la elección de Madrid de no solicitar el FLA no solo ha colocado la deuda de esta región con el mejor rating crediticio de las comunidades del régimen general. También su deuda -recordó este jueves la consejera de Economía y Hacienda de la Comunidad de Madrid, Rocío Albert, desde la Asamblea-. es la más baja (13,5% del PIB, frente al 44,4% de Valencia o el 33,4% de Cataluña -ver gráfico del BBVA arriba-).

Además, explica a este diario el economista y director del Observatorio de la Universidad Francisco de Vitoria, José María Rotellar, si la Comunidad de Madrid hubiera ido al FLA, aparte de obligarla a subir impuestos, acabaría perjudicando a los madrileños, incurriendo en el riesgo de no financiarse en el mercado si en algún momento el FLA desaparece. Así, y desde el punto de vista fiscal, Rotellar estima que los madrileños se han ahorrado un hachazo de hasta 7.000 millones de euros, teniendo en cuenta que cada contribuyente (aproximadamente 3,5 millones) hubiera tenido que desembolsar 2.000 euros de más en estos años.

El efecto del FLA en las comunidades

En plena polémica por la condonación de la deuda, como este miércoles volvió a solicitar ERC en el Congreso, el último informe de BBVA Research de Endeudamiento de las comunidades autónomas reflexiona sobre los beneficios del Fondo de Liquidez Autonómica que el Gobierno de Pedro Sánchez quiere ir cerrando, compensando a las autonomías que siguen dependientes de este mecanismo, para poder salir por sí solas a los mercados.

En opinión del BBVA, el FLA ya ha proporcionado tiempo suficiente para equilibrar las finanzas autonómicas en la mayoría de los casos, no sin dejar de ponderar que este fondo ha sido clave para que el Tesoro haya mantenido acceso a los mercados financieros, haya reducido los costes de emisión del conjunto de administraciones públicas y se hayan cumplido los compromisos adquiridos por Europa. Sin embargo, según rubrica el estudio realizado por Miguel Cardoso, Virginia Pou y Pep Ruiz, el FLA también tiene unos costes.

Pensado en 2011 para ayudar a comunidades muy endeudadas -como es el caso de Cataluña y Valencia-, hoy, BBVA Research se pregunta por la idoneidad de extender este mecanismo en el tiempo, subrayando que el primer coste del FLA a tener en cuenta ha sido el incremento de la prima de riesgo que supone el aumento de las emisiones del Tesoro, sin que haya una contraparte impositiva o una reducción del gasto por parte del Estado.

A este respecto -señala BBVA Research-, existe la evidencia empírica de que la prima de riesgo soberana española podría haberse incrementado hasta 70 puntos básicos como consecuencia del apoyo otorgado a los gobiernos regionales durante la crisis financiera global.

Cantidad transferida de manera desigual

El segundo coste del FLA -ahonda el servicio de estudios de BBVA- es la cantidad transferida desde el Estado a las comunidades autónomas de manera desigual, dependiendo de su acceso a los mecanismos de financiación y a su nivel de endeudamiento. En este sentido, calculan que una estimación sencilla apunta a una reducción de 1 punto en el tipo implícito de la deuda autonómica. Y por comunidades autónomas, estas cifras pueden alcanzar hasta dos puntos.

Asimismo, la utilización del FLA -mantiene la institución dirigida por Jorge Sicilia- también tiene un coste en términos de solvencia del Estado y el cumplimiento de sus compromisos, pues introduce «falta de transparencia y de rendición de cuentas». Y, en particular, «tanto el Gobierno central como el resto de las comunidades autónomas deben cargar con un coste adicional en su financiación, lo que no está justificado una vez que las tensiones en los mercados de financiación han revertido».

El tercero de los costes que aparece en el informe proviene de un diseño institucional débil, «dado que el diseño del FLA fomenta la dependencia del Estado», una cuestión que la Comunidad de Madrid ha argumentado en contra para defender así su responsabilidad fiscal y la implementación de reformas.

Esta es una consolidación fiscal a la que hacen alusión Pablo Hernández de Cos y Carlos Thomas en El impacto de la consolidación fiscal sobre el crecimiento económico (2012). Estiman, con carácter general, que el proceso de consolidación fiscal tiene un coste en términos de crecimiento en el corto plazo, pero a largo plazo, prácticamente todas las medidas tienen un impacto positivo sobre el PIB y el empleo. Y añaden al respecto: «Una variación del empleo en el sector público que permitiera reducir en un punto la ratio de déficit primario sobre el PIB incrementaría el PIB en 1,2 puntos porcentuales, y el de los salarios públicos lo aumentaría en un 3,9%. Si estas medidas, además, son interpretadas de tal modo que inducen una mayor confianza -recalcan-, los efectos serían aún mayores».