Los supermercados españoles se encaminan hacia un proceso de consolidación y fusiones

En diciembre el fondo de inversión Portobello cerraba la entrada en el capital de los supermercados Condis y el fondo PAI Partners compraba la cadena Uvesco

El sector de la distribución alimentaria en España va camino de profundizar el proceso de consolidación que, según los expertos, se ha acentuado con la pandemia. Los supermercados españoles se caracterizan por tener una gran cantidad de operadores de diferentes tipologías. Un sector que está todavía muy fragmentado a diferencia de lo que ocurre en países vecinos. «El sector tiene una anomalía, el primer supermercado tiene una cuota de mercado del 25% (Mercadona) y luego hay infinidad de operadores», reconocen fuentes del sector de la gran distribución a THE OBJECTIVE.

Tras las primeras cuatro posiciones que aglutinan cerca del 46% de cuota de mercado, hay una gran red de cadenas regionales. «Eso no ocurre en ningún mercado europeo por lo que todo hace indicar que habrá una tendencia, que es inevitable, a las fusiones de las pequeñas cadenas regionales», reconocen estas mismas fuentes. «Todavía existen bastantes cadenas regionales, como 14 o 15, de cierto tamaño, supermercados de proximidad y que, a diferencia de otros países, están muy fragmentados», reconocen a este periódico otras fuentes del sector.

Hacia la consolidación

Estas cadenas regionales van desde las más grandes como Eroski, Consum o Ahorramás, con importante presencia y cuota en los lugares en los que tienen actividad, y otras más pequeñas pero que empiezan a tener cierto tamaño. «Aún hay oportunidades clarísimas de concentración del sector y que no se habían despertado hasta hace dos años», aseguran estas mismas fuentes.

A diferencia de otros mercados de nuestro entorno, España «cuenta con oportunidades de consolidación en el sector de alimentación minorista, que aún está bastante fragmentado y cuenta con cadenas de supermercados regionales, algunas de ellas con un tamaño considerable que están despertando el interés de los inversores», asegura Mar Ares, Socia del área de Strategy & Transactions de EY.

En el punto de mira del capital privado

Antes de estos dos últimos años, el sector había experimentado varios procesos de adquisición, pero «no tantas como últimamente, ahora todo apunta a que va a haber concentración adicional», reconocen a este diario fuentes conocedoras de estos procesos. Recientemente se han producido varias operaciones de calado como la compra de Sánchez Romero por parte de El Corte Inglés, la entrada de un fondo checo en Caprabo o la del dueño de Audax en La Sirena. Pero además de los procesos de fusión y adquisición, es destacable el interés del capital riesgo en el sector.

A finales del año pasado el fondo de inversión Portobello cerraba la entrada en el capital de los supermercados Condis y hace apenas unas semanas el fondo PAI Partners compraba la cadena de supermercados vasca Uvesco.

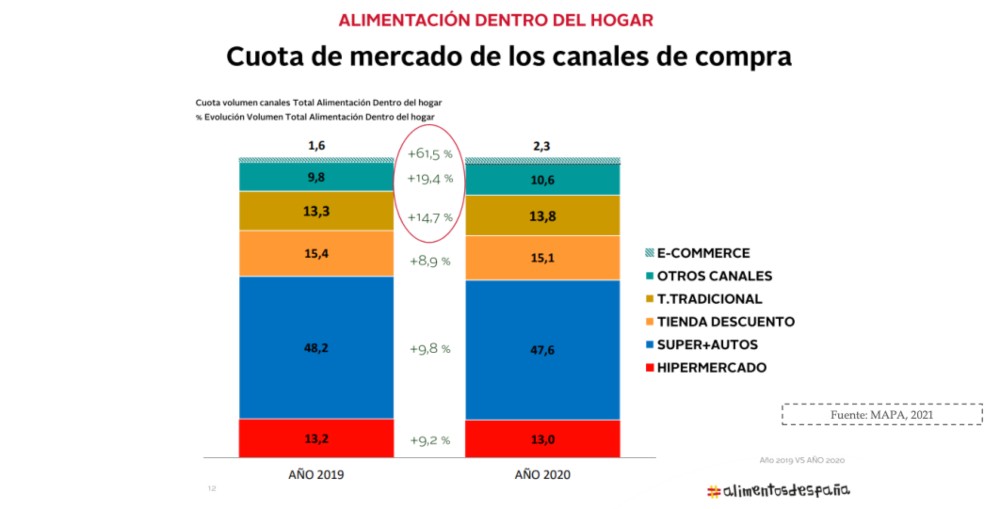

El sector ha sabido adaptarse a los cambios en las necesidades y preferencias de los consumidores en los últimos años y es de los que mejor se ha comportado durante la pandemia, con crecimientos significativos, reconoce la socia de EY en declaraciones a THE OBJECTIVE. «Estos factores, unido a que cuenta con unos flujos de caja sostenibles y más predecibles que otros sectores, está atrayendo la atención de los fondos de private equity, que en la actualidad cuentan con mucha liquidez», explica Ares.

La experta cree que la aportación del equity a las compañías de distribución alimentaria puede «ser muy importante» dado que es un sector competitivo con márgenes bajos que necesita buscar economías de escala y acometer inversiones continuadas tanto en ecommerce y sostenibilidad como en nuevas aperturas para seguir creciendo.

Llegada de Amazon y crecimiento online

Tal y como contamos en THE OBJECTIVE, a unos meses de que las tiendas de alimentación de Amazon sean una realidad en España, el sector aguarda expectante. De momento el gigante de venta online tiene acuerdos para entregar productos alimenticios con algunos distribuidores en nuestro país. No obstante, la compra de frescos sigue resistiéndose al comercio online. Tres de cada cuatro consumidores afirma preferir el establecimiento físico para sus compras de frutas y hortalizas, carnes y pescados, según el informe ‘Entendiendo al Nuevo Shopper Post-Covid’, elaborado por la consultora The Retail Factory, especializada en shopper marketing.

Pero antes de Amazon, hay otros competidores que han entrado con fuerza en el formato online en nuestro país. Es el caso de la turca Getir, pionera en la entrega ultrarápida de la compra, que desde su llegada en septiembre a España ha abierto ya más de 40 de sus tiendas a las que llaman ‘Gstores’. En este momento están presentes en Madrid, Barcelona, Valencia y Zaragoza. Pero también está Gorillas o la parte de groceries de Glovo. Con todos estos nuevos actores apretando al sector de la distribución alimentaria, los expertos consultados consideran que el sector ha acelerado en todos los procesos de modernización y digitalización.